О рисках и перспективах развития страхового рынка Казахстана Доля сектора в ВВП страны по итогам 2021 года составила 3%

Пандемия коронавируса изменила многое в нашей жизни, заставила пересмотреть прежние ценности, сказалась на всех секторах экономики, включая те, которые еще недавно казались относительно стабильными. За эти два года произошли колоссальные изменения — цены на нефть опускались до отрицательной отметки, рекордно возрастал уровень безработицы, пострадал малый и средний бизнес, а госказна недополучила миллиарды налогов.

Сейчас национальная экономика постепенно восстанавливается, деловая активность вернулась к докризисному значению, а предприятия почти получают былую доходность. Но 2022 год принес новый вызов, связанный с конфликтом между Россией и Украиной. И хотя еще не ясно, насколько геополитическая напряженность повлияет на экономику нашей страны, уже видно, что Казахстан теряет миллиардные средства от высокой волатильности на финансовых рынках. Что же касается страхового сектора, то он, очевидно, как и здравоохранение, безопасность и оборона, последующие несколько лет будет развиваться под влиянием эпидемиологической и внешнеполитической неопределенности.

О том, как развивается страхование в стране, какие имеются перспективы и риски, разбирались аналитики FinReview.info.

Доля страхового сектора в ВВП составила лишь 3%

Для экономики любой страны страхование выступает так называемым финансовым стабилизатором, способствующим развитию предпринимательства, производства, промышленности, рыночных отношений. В современных реалиях оно становится фактически единственным инструментом, гарантирующим финансовую защиту интересов населения. С одной стороны, страховой сектор снимает с государства финансовую нагрузку и повышает ответственность субъектов бизнеса, регулируя гражданско-правовые отношения. С другой, защищает население от происшествий за счет выплаты компенсаций пострадавшим.

Развитию страхования, как инструменту защиты бизнеса, населения и экономики от финансовых потерь, уделяется большое внимание во всем мире. В развитых странах вклад сферы в структуру ВВП превышает 5%. Например, в Южной Корее этот показатель составляет 12%, а в Германии – 7%. В Казахстане же по итогам 2021 года доля страхового сектора составила лишь 3% (в 2020 году было 3,4%). При этом до пандемии коронавируса показатель составлял менее 2%. То есть отечественные страховые компании практически не стремятся расширить перечень оказываемых услуг. Создание новых продуктов происходит под влиянием определенных факторов, как например, вспышки COVID-19, из-за которой казахстанцы начали активнее страховать свое здоровье и жизнь.

Страховой рынок в Казахстане тесно связан с состоянием банковского сектора

Крупные страховые компании принадлежат банковским конгломератам. Поэтому за последние пятнадцать лет на страховом рынке, как и на банковском, наблюдался тренд по сокращению числа игроков. Если по состоянию на 1 марта 2007 года в страховании работало 40 компаний, то на начало марта 2022 года их число составило 27, 9 из которых — по страхованию жизни.

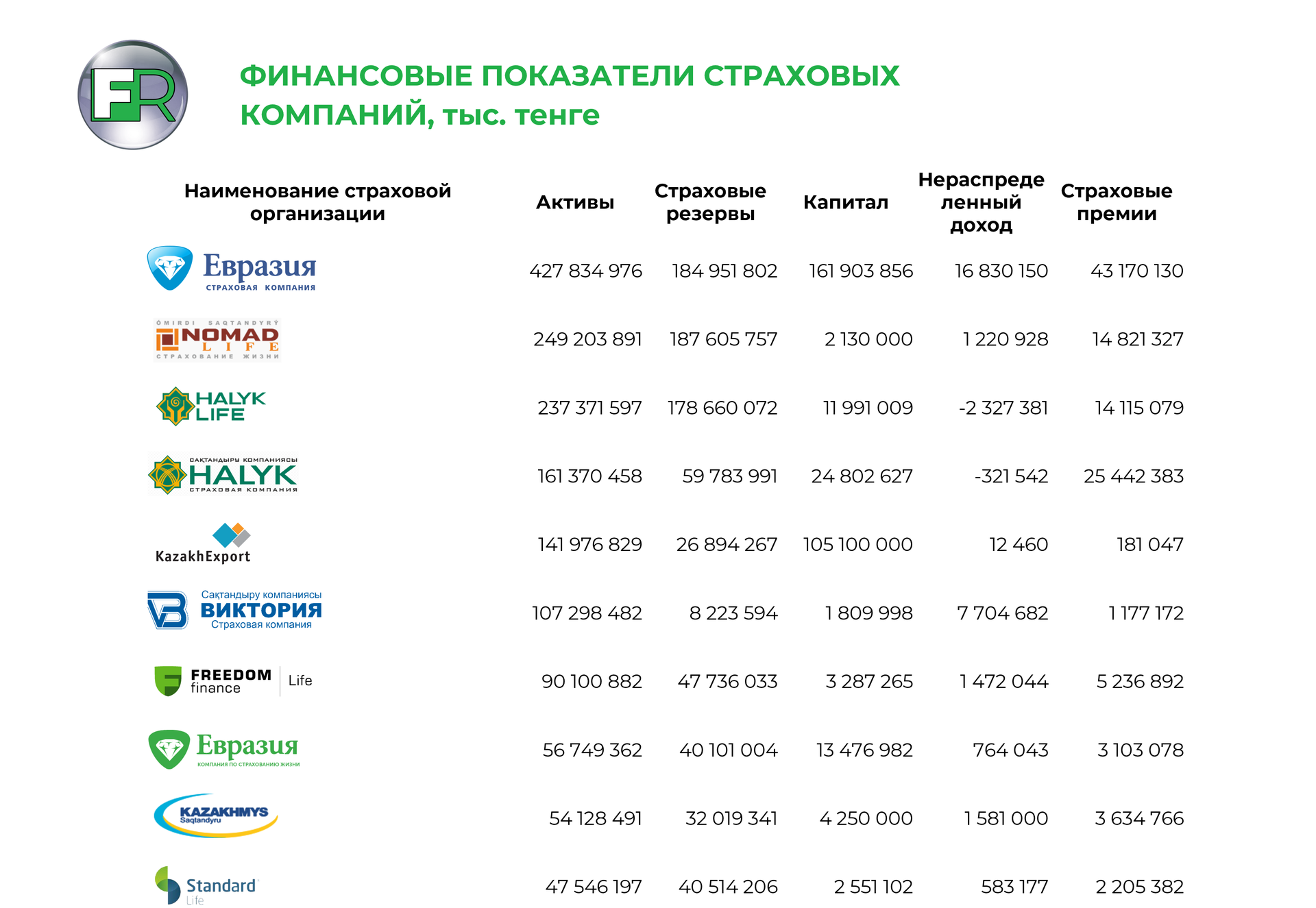

Сокращение числа страховых компаний привело к укреплению рынка. В частности, непрерывно начали расти активы отрасли, и в 2018 году они впервые превысили планку в 1 трлн тенге. А по состоянию на 1 марта 2022 года их объем уже достиг 1,9 трлн тенге.

Но здесь наблюдается интересная особенность — страховые компании активно вкладываются в инструменты банков, которым принадлежат. Уже вклады, размещенные в банках второго уровня, превысили 152,7 млрд тенге, что составляет 8,3% от совокупных активов страховых компаний. Тем не менее большая часть активов хранится в ценных бумагах, которые формируют 62,7% средств.

Также улучшение финансовых показателей проявляется в части увеличения капитала. За последние пять лет объем капитала вырос в 2 раза и составил 759,7 млрд тенге.

Страхование жизни по темпам развития опережает общее страхование

Страховые компании за два месяца 2022 года заключили 1,5 млн договоров с клиентами. Это на 11,3% больше, чем было за аналогичный период 2021 года. Такой рост во многом связан с опасениями населения за свое здоровье и жизнь. Ведь, как показывает статистика, количество договоров по страхованию от несчастных случаев выросло на 71,2%, а по страхованию на случай болезни увеличилось сразу в 2,3 раза.

В результате объем страховых премий, принятых по договорам страхования (перестрахования), вырос на 1,3% или 1,8 млрд тенге. В денежном эквиваленте это 138,6 млрд тенге.

По обязательному страхованию с начала года получено 19,9 млрд тенге, что на 1,7 млрд тенге или 9,6% больше по сравнению с аналогичным периодом прошлого года. Увеличение произошло преимущественно за счет страхования работника от несчастных случаев при исполнении им трудовых (служебных) обязанностей – на 1 млрд тенге или 17,6%.

По добровольному личному страхованию за два месяца 2022 года поступило 46,3 млрд тенге, что на 7,9 млрд тенге меньше по сравнению с тем же периодом прошлого года. Спад прежде всего обусловлен уменьшением сбора страховых премий по договорам пенсионного аннуитета на 79% или 15,5 млрд тенге.

По добровольному имущественному страхованию премии, принятые по договорам страхования (перестрахования) с начала текущего года, составили 72,3 млрд тенге, что на 8 млрд тенге больше, чем было в прошлом году. Связано это с ростом собранных премий по страхованию имущества от ущерба на 6,6% или 3 млрд тенге и страхованию гражданско-правовой ответственности в 2 раза.

Страховые компании осуществили 136,8 тыс. выплат

Вместе с ростом поступлений по премиям значительно выросли и страховые выплаты. В денежном эквиваленте объем страховых выплат за два месяца 2022 года составил 21,5 млрд тенге, что на 24,6% больше, чем было в прошлом году. Сейчас выплаты осуществляются только по тем договорам, по которым предусматривается страховое покрытие ущерба в результате террористических актов.

Очевидно, что увеличение выплат и замедление доходности несет угрозу сохранения финансовой устойчивости компаний. Но страховой сектор — это один из немногих секторов экономики, в котором ликвидные активы по-прежнему превышают обязательства. Более того, высоколиквидные активы выросли за год на 21,8% и достигли 1,6 трлн тенге. Соответственно фактическая маржа платежеспособности тоже выросла с 514,4 млн тенге до 517,7 млн тенге.

Что мешает развитию страхового сектора?

Главным итогом для страхового рынка страны стало полное восстановление активности к докризисным показателям. Это важно в целом для оценки состояния экономики Казахстана и для отрасли, в частности. Дело в том, что за последние семнадцать лет наша страна стала заметным участником международного рынка перестрахования. Теперь Казахстан является полноправным экспортером финансовых услуг, зарабатывающим валютную выручку. Если в доковидном 2019 году по входящему перестрахованию от нерезидентов в страну поступило около 30 млрд тенге страховых премий, то в 2021 году этот показатель вырос более чем на 50%. Поэтому необходимость построения устойчивой и конкурентоспособной страховой индустрии лишь усиливается. Однако в секторе имеются ограничения, препятствующие развитию страхования.

Во-первых, это скудный перечень страховых продуктов. Страховым компаниям необходимо расширять линейку услуг, добавив, к примеру, продукты по добровольному страхованию жизни и здоровья граждан, страхованию имущества населения и предпринимательства от различных рисков.

Во-вторых, капитализации страховых компаний не хватает для того, чтобы они могли в полной мере принимать на себя страховые риски, автоматизировать работу и развивать свои продукты.

В-третьих, отсутствуют экономические стимулы и возможности для развития накопительного страхования жизни.

В-четвертых, нет стратегии дальнейшего развития страхового рынка. Финрегулятор уже разрабатывает Концепцию развития финансового рынка. В рамках этого документа будут представлены приоритетные направления для роста страхового сектора.

Безусловно, указанные риски в первую очередь касаются регуляторного режима. Но в условиях казахстанской юрисдикции их решение — довольно сложный и длительный процесс. Финрегулятор, опасаясь усиления волатильности на финансовом рынке Казахстана, вынужден проводить достаточно жесткий надзор за страховыми компаниями. Например, для осуществления инвестиционной деятельности Нацбанк обязывает страховщиков вкладываться только в низкорисковые инструменты. Они, несомненно, надежны, но доходность по таким ценным бумагам невысокая. Поэтому страховые компании теряют прибыль. Также компании упускают потенциальные заработки из-за сложностей в создании новых страховых продуктов. Связано это с тем, что финрегулятор должен сначала детально изучить каждый продукт и для каждого из них разработать регуляторную основу.

С другой стороны, в Казахстане функционирует Международный финансовый центр «Астана», обладающий особым регуляторным режимом. Еще в декабре 2021 года МФЦА, Нацбанк и Агентство по регулированию и развитию финансового рынка достигли соглашения по вопросам валютного регулирования и условий доступа участников финцентра на финансовый рынок Казахстана. То есть эти правила определяют перечень финансовых услуг, которые участники МФЦА будут оказывать казахстанским клиентам, в том числе в страховой сфере. Учитывая, что на базе финцентра создана специальная регуляторная песочница, компании, зарегистрированные в нем, смогут не только создать новые продукты, но и протестировать их, прежде чем внедрять в нашу повседневную жизнь. Это и есть большой шаг регуляторов, открывающий возможности для бизнеса в стране в целом.

Источник: https://kapital.kz/finance/104864/o-riskakh-i-perspektivakh-razvitiya-strakhovogo-rynka-kazakhstana.html